در زمینه روشها و ضوابط مورد استفاده در ارزیابی طرحهای سرمایه گذاری بـا توجـه بـه تقـسیم بنـدیهـای گوناگونی که وجوددارد روشهای متنوعی در کشورهای مختلف مورد استفاده قرار گرفته است.

در زمینه روشها و ضوابط مورد استفاده در ارزیابی طرحهای سرمایه گذاری بـا توجـه بـه تقـسیم بنـدیهـای گوناگونی که وجوددارد روشهای متنوعی در کشورهای مختلف مورد استفاده قرار گرفته است. براساس یکـی از این تقسیم بندی ها، روشهای ارزیابی طرحها به دو گروه عمـده یعنـی روشـهای اسـتفاده کننـده از مفهـوم ارزش زمانی پول و عیارهای بدون توجه به مفهوم نـرخ تنزیـل طبقـه بنـدی مـی شـوند. در مبحـث ارزیـابی طرحها، روشها و معیارهای گروه اول به روشـهای ایستا و در مقابـل، روشـهای گـروه دوم بـه روشـهای پویا معروفند.

در زمینه چگونگی استفاده از روشهای ایستا و پویا در ارزیـابی طرحهـای سـرمایه گـذاری لازم بـه توضیح است که با وجود اینکه در سالهای قبل از دهه 1960 در کشورهای مختلف عمدتاً از روشـهای ایـستا در ارزیابی طرحها استفاده شده بـود ولـی بـه تـدریج بـه روشـهای جدیـد توجـه بیـشتری معطـوف گردیـد، بطوری که درسالهای اخیر تمرکز اصلی کشورها و از جمله کشورهای در حال توسعه کـه ارزیـابی طرحهـا در برخی از این کشورها موضوع نسبتاً جدیدی نیز می باشد، بر روی روشـهای اسـتفاده کننـده از مفهـوم ارزش : 1 زمانی پول قرار گرفته است. در ذیل به معرفی اجمالی روشهای اصلی و رایج پرداخته می شود.

روشهای ایستا در ارزیابی طرحهای سرمایه گذاری:

روشهای ایستا روش های ساده ای میباشند کـه در آنهـا از معیارهـای غیـر تنزیلـی اسـتفاده مـی شـود. مهمترین خصوصیت این شاخص ها و معیارها این اسـت کـه در محاسـبه آنهـا بـه عامـل زمـان تـوجهی نمی شود. مهمترین معیارهای غیر تنزیلی بکاربرده شده در این گروه از روشها عبارتند از :

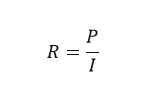

نرخ بازده ساده سرمایه گذاری : نرخ بازده سرمایه گذاری عبارتست از نسبت سود خالص طـرح (در یـک سال عادی سرمایه گذاری) به سرمایه گذاری اولیه که مقدار آن از رابطه زیر بدست می آید:

که در آن R نـرخ بـازده سـاده سـرمایه گـذاری، P سـود خـالص طـرح در یکـسال عـادی و I میـزان سرمایه گذاری انجام شده می باشد. این نرخ با نرخ سود رایج و موجود در بـازار مقایـسه میـشود. اگـر نـرخ رایج در بازار کم تر از R باشد، طرح مطلوب تلقی میگردد. از بین طرحهای مختلـف، طرحـی مـورد قبـول واقع می شود که دارای نرخ بازده ساده بیشتری باشد.

ضعف اساسی روش نرخ بازده ساده سرمایه گذاری آن است که تحقق زمانی جریان نقدی طـرح و یـا به سخن دیگر، ارزش زمانی پول در آن نادیده گرفته می شود و در نتیجـه، بـا کـاربرد ایـن روش نمـی تـوان امتیاز حاصل از دریافت نقدی فوری تر بر دریافت نقدی دورتر را ارزیابی و منعکس کرد. بنـابراین، روش مـورد بحث، نمی تواند به عنوان یک ضابطه معتبر برای تعیین سودآوری مالی و مقایسه طرحها از این دیدگاه، مورد استفاده قرار گیرد.

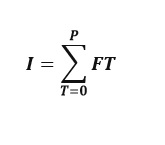

در روش دوره برگشت سرمایه: مدت زمانی که سود خالص حاصل از اجـرای ١ روش دوره برگشت سرمایه طرح، کل هزینه سرمایه گذاری را جبران می کند، مورد محاسبه واقع می شود. بنابراین، دوره برگشت برابر بـا تعداد سالهایی است که طی آن، کل سود به دست آمده با مقدار سرمایه گذاری برابر میشود، در ایـن زمینـه، رابطۀ زیر ملاحظه میگردد:

که در آن I ، کل هزینه سرمایه گذاری، P ، دوره برگشت سرمایه، F ، سود خـالص سـالانه طـرح و t ، سـال مورد نظر می باشد. براساس این روش، در صورتی طرح برای اجرا پذیرفته می شود که P برابر یـا کـوچکتر از ، مدت دوره برگشت قابل قبول از نظر تصمیم گیرنده یا سرمایه گـذار اسـت . معمـولاً ایـن Pm باشد که Pm دوره با توجه به تجربه های گذشته و دیگر امکانات سرمایه گذاری تعیین میشـود و بنـابراین، تحـت شـرایط مختلف تغییر می یابد. در این روش برای رتبه بنـدی و گـزینش از میـان سـرمایه گـذاریهای متفـاوت، دوره برگشت کوتاهتر ملاک عمل قرار می گیرد.

باید توجه داشت که نمی توان سودآوری مالی را براساس روش دوره برگشت سرمایه گذاری تعیین کرد، زیـرا این ضابطه به سودآوری ارتباط نـدارد و صـرفاً بیـانگر مـدت برگـشت سـرمایه گـذاری اسـت و در حقیقـت، ضابطهای برای در نظر گرفتن مشکل نقدینگی است. در این روش سود حاصل از عملیـات، تـا آنجـایی مـورد توجه قرار می گیرد که مبلغ سرمایه گذاری اولیه جبران شود و پـس از آن هـیچ تـوجهی بـه سـود احتمـالی سالهای بعد معطوف نمی شود. افزون بر آن، در این ضابطه چگونگی توزیع سود در طول زمان، و یا بـه سـخن دیگر، ارزش زمانی پول مورد توجه قرار نمی گیرد.

مطالب زیر برای مطالعه پیشنهاد می شوند :

نحوه بررسی و ارزیابی طرح سرمایه گذاری

چگونه طرح های توجیهی توسط بانک بررسی و ارزیابی میشوند؟

اهداف ارزیابی پیامد های زیستمحیطی در مطالعات امکانسنجی

ارزیابی طرحهای توجيهی فنی-اقتصادی طرحها در سيستم بانكی

روش های پویا در ارزیابی طرحهای سرمایه گذاری :

روش پویا روشی است که در آن از ضوابط و شاخص های تنزیلی استفاده میشود و در آن عامل زمان و طول عمر طرح در نظر گرفته می شود. از جمله معیارهای متداول تنزیلی کـه بـرای ارزیـابی طرحهـای (IRR ،(2) NPV ،(نرخ بازده داخلـی ١ کشاورزی مورد استفاده قرار می گیرد، میتوان از ارزش حال خالص 4) BCR (و نسبت فایده خالص به سرمایه 3 نسبت فایده به هزینه (NBIR (نام بـرد کـه بـه اختـصار بـه معرفی این روشها در ذیل پرداخته می شود :

روش ارزش خالص فعلی( NPV) : بنا به تعریـف، ارزش خـالص فعلی عبـارت اسـت از تفاضـل ارزش کنونی دریافتها و پرداختهای نقدی طرح در آینده. به این منظور بایـد کلیـه جریانهـای نقـدی سـالانه طـرح براساس یک نرخ تنزیل از قبل تعیین شده، به سال صفر (سال آغاز اجرای طرح) تنزیـل شـود. ایـن شـاخص براساس رابطه زیر محاسبه می شود:

NPV=NCF0+(NCF1.A1)+(NCF2.A2)+…….(NCFn.An)

که در آن NCF ، جریان نقدی طرح در سالهای صـفر، 1 ، 2 ... و n بـوده و at ، ضـرایب تنزیـل در سـالهای 1 ،2 ... ،و n ، براساس نرخ تنزیل تعیین شده میباشد. این ضرایب تنزیل در جداول ارزش کنـونی محاسـبه و ارائه شده است. محاسبه رابطه بالا را می توان به شیوه ای کلی تر به شرح زیر نشان داد :

هزینه های طرح در سالt می باشند. منافع و دریافت های نقدی زیادتر و تعداد سـالهای بیـشتر، موجـب افزایش ارزش خالص فعلی گردیده و از سوی دیگر، نرخ تنزیل بـالاتر و هزینـه هـا و پرداخـت هـای نقـدی بیشتر موجب کاهش ارزش خالص کنونی می شود. برای نشان دادن رجحان زمانی و هزینه امکانـات از دسـت رفته سرمایه، نرخ تنزیل باید براساس برآورد حتی الامکان نزدیکی به نرخ سود موجود در بازار سرمایه تعیـین گردد.

براساس این ضابطه، یک طرح سرمایه گذاری وقتی قابل پذیرش است که ارزش خالص کنونی آن برابـر یا بزرگتر از صفر باشد. هنگام مقایسه طرحها، طرحهای سرمایه گذاری بر حسب ارزش خـالص کنـونی بـالاتر رتبه بندی شده و طرحهایی به مرحله اجرا در می آیند که بیشترین ارزش خالص کنونی را دارا می باشند.

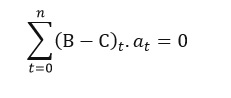

روش نرخ بازده داخلـی (IRR : (بـا اسـتفاده از جریـان فایـده خـالص یـا جریـان نقـدی تفاضـلی بـرای اندازه گیری ارزش یک طرح، این روش بدنبال پیدا کردن نرخ تنزیل خاصی است که ارزش حال جریان فایـده خالص تفاضلی یا جریان نقدی تفاضلی را معادل صـفر کنـد . نـرخ بـازده داخلـی نرخـی اسـت کـه بـازدهی سرمایهگذاری طی مدت عمر طرح براساس آن تعیین می شود. این نرخ برابر با حداکثر نرخ سودی اسـت کـه یک طرح میتواند برای تامین مقادیر منابع مصرفی خود پرداخته و در ضمن، هزینههای سرمایهای و عملیاتی نیز برگشت داده شده و درست سر بسر شوند. عناوین دیگری در مورد نـرخ بـازده داخلـی تحـت عنـوان نـرخ بازده سرمایه گذاری یا نرخ بازدهی سرمایه وجود دارد. زمـانی کـه نـرخ بـازده داخلـی در تحلیـل مـالی بکـار ٨ میرود، نرخ بازدهی مالی و زمانی که از آن در تحلیل اقتصادی استفاده می شود نرخ بازدهی اقتصادی نامیـده میشود.

در این روش، برعکس روش ارزش خالص کنونی که در آن نرخ تنزیل معین بود، نرخ بازده داخلـی از قبل معین نمیباشد. بنا به تعریف، نرخ بازده داخلی نرخ تنزیلی اسـت کـه براسـاس آن ارزش خـالص کنـونی طرح برابر با صفر می شود یعنی :

محاسبه نرخ بازده سرمایه گذاری با این فرض آغاز می شود که ارزش خالص کنونی برابر صفر گردد؛ بنابراین، با آزمونهای مکرر و استفاده از نرخهای متفاوت تنزیل، محاسبه آنقدر ادامه می یابد تا براساس یک نرخ تنزیل معین، ارزش خالص کنونی طرح برابـر بـا صـفر شـود . بـرای تـصمیم گیـری لازم اسـت حـداقل نـرخ بـازده سرمایه گذاری مورد قبول (Imin (از قبل تعیین شده و سپس نرخ بازده محاسبه شده (IRR (با آن مقایـسه گردد.

در این صورت اگر« IRR « مساوی یا بزرگتر از« Imin « گردد، طرح پیشنهادی پذیرفته میشود. نـرخ حداقل قابل قبول (imin ،(می تواند معادل نرخ سود واقعی وام بلندمـدت موجـود در بـازار سـرمایه و یـا نـرخ سودی که بابت وجوه وام گرفته شده پرداخت می شود، تعریف گردد.

رتبهبندی و گزینش از میـان طرحهـای مختلف سرمایه گذاری بر حسب نرخ بازده داخلی زیادتر (مشروط بر آن که از نرخ حداقل بیشتر باشد) انجـام میشود.

روش نرخ بازده داخلـی یـک معیـار رایـج در ارزشـگذاری طرحهـا میباشـد و معیـاری اسـت کـه در موسسات اقتصادی بین المللی نظیر بانک جهانی و نیز برخی مؤسسات اعتباری بین المللی دیگـر در تحلیـل مالی و اقتصادی طرحها بکار می رود.

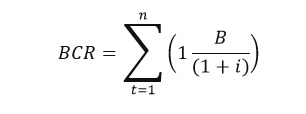

روش نسبت فایده به هزینه (BCR )روش دیگر رایج تنزیلی جهت ارزیابی طرحها، نسبت فایـده بـه هزینه است.

این نسبت با تقسیم نمودن ارزش حال جریان فایدهها برارزش حال جریان هزینه هـا بدسـت می آید:

در مواردی این معیار بصورت نسبت هزینه بر فایده نیز محاسبه می شود. مقدار این نسبت به زمان خـالص کردن جریان فایده و هزینه بستگی دارد.

اگر نسبت فایده به هزینه کوچکتر از یـک باشـد، در آن صـورت ارزش حال هزینه ها به ازاء نرخ تنزیل مورد استفاده (که مـنعکس کننـده هزینـه از دسـت رفتـه سـرمایه میباشد) بیشتر ازارزش حال فایدهها خواهد بود. در این شـرایط مخـارج اولیـه بـه اضـافه سـرمایه اولیـه برگشت داده نمی شود.

قدر مطلق نسبت فایده به هزینه، بستگی به نرخ تنزیل انتخاب شده دارد. هـر قـدر این نرخ تنزیل بزرگتر باشد، نسبت فایده – هزینه کوچکتر خواهد بود و اگـر ایـن نـرخ تنزیـل بـه انـدازه خاصی بزرگ باشد، نسبت فایده – هزینه به کوچک تر از یک تقلیل داده خواهد شد.

طـرز انتخـاب طـرح با استفاده از ضابطه نسبت فایده – هزینه در ارزیابی طرحها بر این اساس است کـه اگـر نـسبت محاسـبه شده برای طرحهای مستقل برابر یک و یا بزرگتر ازآن گردد، آنگاه طرح سرمایه گـذاری مـورد نظـر قابـل قبول خواهد بود.

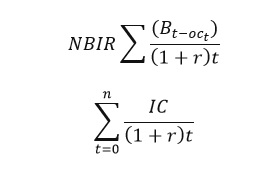

نسبت فایده خالص به سرمایه NBIR : هنگامی که بودجه سرمایهگذاری برای اجـرای سـریع کلیـه طرحهای پیشنهادی کافی نباشد، تحلیل گران در پی تعیین رتبه طرحها میباشند تا طرحهایی که اولویت بیشتری دارند زودتر اجرا گردند.

در این شـرایط یـک معیـار مناسـب بـرای رتبـه بنـدی طرحهـا نـسبت فایدۀخالص به سرمایه خواهد بود. این نسبت برابر است با حاصل تقسیم ارزش حال فایدههـای خـالص بـر ارزش حال سرمایه می باشد:

معمولاً نسبت فایده خالص به سرمایه، کمتر در تحلیل طرحهـا بکـار مـی رود بـه ایـن دلیـل کـه معمـولاً رتبه بندی طرح ها بوسیله نرخ بازدهی سرمایه و یا نسبت فایده به هزینه صورت می گیرد. طـرز انتخـاب طرح با استفاده از معیار نسبت فایده خالص به سرمایه به این ترتیب است کـه کلیـه طرحهـائی کـه دارای نسبت فایدۀخالص به سرمایه برابر با یک یا بزرگتر از یک (در صورتیکه نرخ تنزیل برابـر هزینـه فرصـت از دست رفته سرمایه باشد) باشند، مورد قبول خواهنـد بود و از طرحـی کـه دارای بزرگتـرین نـسبت فایـده خالص به سرمایه است، سرمایه گذاری را شروع و تا زمانی که سرمایه موجود اجازه میدهد طرحهای دیگـر را به ترتیب بزرگی نسبت مزبور پذیرفته و اجرا کرد.

به طور کلی علیرغم مزایائی که روشهای تنزیلی نسبت به روشهای غیر تنزیلی دارا می با شند، برخـی ایـرادات و ضعف ها نیز در مورد این روشها مطرح شده است که می توان به مواردی نظیر ضعف برخی از آنهـا در هنگـام رتبه بندی طرحها و یا در زمان ارزیابی طرحها به هنگام وجود محدودیت بودجه ای اشاره کرد.

مطالب پیشنهادی دیگر:

توجیه اقتصادی طرح (بررسی شاخصهای اقتصادی طرح توجیهی)

تحلیل حساسیت نرخ بازگشت داخلی (Sensitivity of IRR) در طرح توجیهی

نرخ بازده داخلی در پروژه های سرمایه گذاری-IRR

منبع :

شادمانی, علیرضا و ایرج صالح، ۱۳۸۶، بررسی روشهای مورد استفاده در ارزیابی مالی و اقتصادی طرحهای سرمایه گذاری در بخش کشاورزی ایران، ششمین کنفرانس اقتصاد کشاورزی ایران، مشهد، انجمن اقتصاد کشاورزی ایران، دانشگاه فردوسی مشهد، https://www.civilica.com/Paper-IAEC06-IAEC06_043.html

تهیه شده در گروه تولید محتوی سپینود شرق

.کلیه حقوق این وبسایت متعلق به موسسه سپینود شرق می باشد.