سرمایهگذاران با تجربه در حوزه ساختمان برای اطمینان از سوددهی سرمایهگذاری در پروژه های ساخت و ساز، با تدوین طرح توجیهی مجتمع تجاری اداری مسکونی توجیه پذیر بودن پروژه خود را بررسی می نمایند.

سرمایهگذاران با تجربه در حوزه ساختمان برای اطمینان از سوددهی سرمایهگذاری در پروژه های ساخت و ساز، با تدوین طرح توجیهی مجتمع تجاری اداری مسکونی توجیه پذیر بودن پروژه خود را بررسی می نمایند. برای این منظور ابتدا باید پروژه از منظر بازار و دسترسیها بررسی شود، آنگاه امکان اجرایی شدن پروژه از منظر فنی مورد بررسی قرار گیرد. در نهایت هر پروژه ساخت و ساز باید از نظر مالی ارزش سرمایهگذاری داشته باشد و بتواند حداقل سود مورد انتظار سرمایهگذار را فراهم کند.

صنعت ساخت و ساز یکی از مهمترین بخشهای صنعت در کشور به حساب میآید که سالانه سرمایهگذاریهای هنگفتی در این صنعت انجام میشود. لذا چنانچه بدون مطالعه دقیق پروژه سرمایهگذاری انجام شود، ممکن است خسارات سنگین و جبرانناپذیری به بار آورد.

در این مقاله قصد داریم تدوین مطالعات امکانسنجی برای مجتمعهای تجاری اداری و مسکونی را بررسی نماییم.

امکانسنجی مجتمعهای تجاری اداری و مسکونی در سه بخش مطالعات بازار، مطالعات فنی و مطالعات فنی مالی انجام می شود.

1- مطالعات بازار

مطالعات بازار یا Market Study عبارت است از شناسایی کامل منطقهای که پروژه در آن منطقه ساخته خواهد شد. هدف از این کار، شناسایی بازار هدف پروژه، شناسایی تهدیدهای پیش رو در منطقه و تدوین راهکارهایی جهت کاهش ریسک ناشی از تهدیدهای موجود در منطقه، بررسی امکانات و دسترسیها، بررسی فضاهای شهری مرتبط با پروژه، تحلیل رقبا و سیاستهای مدیریتی آنها، شناسایی فرصتهای موجود در منطقه، بررسی طرح جامع شهر، بررسی طرح تفضیلی، بررسی طرحهای بهسازي، نوسازي، بازسازي و مرمت بافتها و ... است. به طور خلاصه هدف از مطالعه بازار ارائه پیشنهادهای ارزش آفرین جهت اطمینان سرمایهگذار از سرمایهگذاری در منطقه پروژه میباشد.

در بررسی بازار مجموعهای از روشهای کسب اطلاعات و دادهها درباره محیطی که پروژه در آن قرار دارد و همچنین روشهای پیشبینی روند آینده بازار به کار گرفته میشود تا به مهمترین سؤال بخش بازار پاسخ داده شود. "پروژه در چه بازارهایی رقابت خواهد کرد ؟"

نخستین مرحله یا به عبارتی گلوگاه ارزیابی طرحها بررسی بازار است. در صورت پیشبینی عدم توجیهپذیری بازار، انجام سایر جنبههای طرح و به طورکلی اجرای طرح منتفی میشود ولی چنانچه پروژه از نظر بازار توجیه داشته باشد، از نتایج به دست آمده برای برآورد فنی پروژه استفاده میشود.

مهمترین مواردی که در مطالعات بازار بررسی میشود عبارت است از :

• شناخت محیط پروژه

شناخت محیطی که پروژه در آن واقعشده است، یکی از مباحثی است که در قسمت مطالعات بازار به آن پرداخته میشود.

در شناخت محیط پروژه، منطقهای که پروژه در آن قرار دارد به طور کامل بررسی میشود، ازجمله موارد که در این بخش به آن پرداخته میشود، عبارت است از:

- موقعیت مکانی پروژه

- مطالعات جمعیتی منطقه

- ویژگیها و کاربریهای شاخص منطقه

- ضوابط و مقررات شهرسازی

- سبک زندگی منطقه

- دسترسی پروژه (دسترسی از طریق شریانهای اصلی، مترو، BRT و...)

- و ...

• بررسی رقبا

اصلیترین بخش مطالعات بازار، بحث شناسایی و تحلیل رقبای پروژه است. بررسی رقبا در مجتمعهای تجاری، اداری و مسکونی شامل مجتمعهای موجود در منطقه پروژه است. با بررسی مجتمعهای موجود در منطقه پروژه میتوان به تحلیل کامل رقبا دست یافت. نمونهای از تحلیل رقبا که میتوان در مبحث بررسی رقبا از آن استفاده کرد، تعیین فرم مخصوص که اصطلاحاً به آن شناسنامه مجتمعهای تجاری اداری و مسکونی مینامند، میباشد.

خروجی تحلیل رقبا، بررسی قیمتهای فروش و یا اجاره، سیاستهای فروش، شناسایی بازار هدف احتمالی پروژه و... میباشد. با استفاده از تحلیل رقبا، کمبود یا ضعفها، قوت و فرصتها و تهدیدها شناسایی میشوند.

• بررسی عرضه و تقاضا

از مباحث دیگری که در مطالعات بازار به آن پرداخته میشود، عرضه و تقاضای پروژه میباشد. عرضه عبارت است از میزان برآورده کردن نیاز بازار و تقاضا عبارت است از نیاز بازار برای خدمت خاص.

در بررسی عرضه و تقاضای مجتمع تجاری اداری و یا مسکونی، تقاضای بازار بررسیشده و با استفاده از تقاضای موجود، نسبت به عرضه خدمت و رفع بخشی از نیاز اقدام میشود. چنانچه تقاضایی برای طرح وجود نداشته باشد، ساخت پروژه از نظر بازار توجیهپذیر نیست.

• تجزیه و تحلیل SWOT

تحلیل SWOT ابزاری جهت شناسایی نقاط قوت، ضعف، فرصت و تهدیدهای مترتب بر پروژه است. نقاط قوت و ضعف مربوط به پروژه و درون سازمان است ولی فرصتها و تهدیدها به محیط بیرونی پروژه مربوط میشود. به عنوان نمونه داشتن نام تجاری معتبر، نیروی انسانی کارآمد و... از نقاط قوت یک سازمان به حساب میآید و نبودن موارد فوق نقاط ضعف به شمار می رود. از نقاط قوت پروژه مجتمع تجاری اداری مسکونی میتوان به موقعیت مکانی مناسب پروژه، وجود پارکینگ کافی در مجتمع، دسترسیهای پروژه و... اشاره کرد. فرصتها و تهدیدها به بیرون سازمان یا پروژه مربوط میشود . از تهدیدهای پروژه مجتمع تجاری اداری مسکونی میتوان به پایین آمدن نرخ ازدواج، رکود بازار، تعداد زیاد پروژه های رقیب اطراف پروژه ... اشاره کرد.

استراتژی هایی که بر مبنای swot تدوین می شوند به 4 سؤال ذیل پاسخ می دهند.

چگونه میتوان با استفاده از نقاط قوت پروژه، حداکثر استفاده از فرصتها را کرد؟ (استراتژی تهاجمی)

- چگونه میتوان با استفاده از نقاط قوت پروژه، اثر تهدیدات را حذف کرد یا کاهش داد؟ (استراتژی رقابتی)

- چگونه میتوان با فرصتهایی که در منطقه پروژه وجود دارد، از شدت نقاط ضعف کاست؟ (استراتژی بازبینی)

- چگونه با کاهش دادن نقاط ضعف، تأثیر تهدیدات را کم کرد؟ (استراتژی تدافعی)

• مطالعه قیمت فروش کاربریهای منطقه

برای اینکه درآمدهای پروژه در طرح توجیهی به درستی برآورد شود، بایستی بازار منطقهای که پروژه در آن قرار دارد، به صورت کامل بررسی شود تا به برآورد درستی از قیمتهای فروش منطقه حاصل شود.

درآمدهای مجتمعهای تجاری، اداری و یا مسکونی از طریق فروش و یا اجاره واحدهای مجتمع به دست میآید. برای برآورد قیمتهای فروش یا اجاره، بررسی واحدهای مشابه در منطقه و خیابان های اطراف مجتمع بررسی می شود. به عنوان مثال بررسی قیمتهای منطقه 22 تهران کمکی به برآورد قیمتهای منطقه یک نمیکند و بایستی خیابانها و کوچههای اطراف پروژه بررسی شوند.

2- مطالعات فنی پروژه

در قسمت مطالعات فنی، امکانپذیری پروژه از نظر فنی و برآورد هزینهها مورد بررسی قرار میگیرد، در این فصل، ضرورت احداث پروژه، مشخصات فنی سازه، نقشه ها، پلان طبقات و ... هزینههای آن مورد بررسی قرار میگیرد.

• برآورد هزینههای پروژه

برای مطالعات امکانسنجی مجتمعهای تجاری اداری و یا مسکونی بایستی هزینههای پروژه بر اساس مجوزها و مشخصات فنی سازه برآورد میشود. هزینههایی که برای مجتمعهای ساخت و ساز در نظر گرفته میشود عبارتاند از:

هزینه خرید زمین

قسمت عمده هزینههای طرح در مجتمعهای تجاری اداری مسکونی، هزینه تأمین زمین است.

هزینه قبل از بهرهبرداری

هزینههای قبل از بهرهبرداری شامل هزینههای مربوط به عوارض شهرداری، تغییر کاربری، هزینههایی جهت مدلسازی پروژه، مشاوره طرح توجیهی، تهیه پلان پروژه و ...است.

هزینه ساخت پروژه

برای محاسبه هزینه ساخت پروژه در تدوین طرح توجیهی، با در نظر گرفتن همه عوامل تأثیرگذار در ساخت پروژه، هزینه ساخت یک مترمربع از کاربریهای پروژه برآورد میشود و بدین ترتیب هزینه کل ساخت پروژه به دست میآید.

هزینه تجهیز دفتر فروش

یکی از هزینههای مجتمعهای تجاری اداری و یا مسکونی هزینه تجهیز دفتر فروش جهت پیشفروش و فروش واحدهای تجاری اداری و یا مسکونی است. این هزینهها شامل هزینههای نیروی انسانی، تبلیغات و بازاریابی، هزینه تجهیزات اداری و ... میباشد. هزینه تجهیز دفتر فروش، درصدی از فروش واحدهای پروژه در نظر گرفته میشود.

• برآورد درآمدهای پروژه

یکی از ارکان مطالعات مالی طرحهای توجیهی، برآورد درآمدهای پروژه است، چنانچه درآمدهای پروژه به درستی برآورد نشود، شاخصهای مالی و اقتصادی قابلاتکا نخواهد بود. به طور کلی درآمدهای پروژه های ساخت و ساز (مجتمعهای تجاری اداری مسکونی) به چند روش زیر محاسبه می شود:

- درآمد حاصل از فروش

قیمت فروش یک مترمربع که از فصل مطالعات بازار به دست آمده است، مبنای قیمت فروش واحدهای پروژه است. در مجتمعهای بزرگ با متراژ و تعداد واحدهای بالا، فروش پروژه معمولا بصورت یکجا انجام نمیشود و معمولاً بسته به اندازه پروژه چندین سال به طول می انجامد. علاوه بر این، پرداخت مبلغ پروژه در طی زمان به دست میآید که برنامهریزی فروش به روش مهندسی فروش انجام میشود.

در فرایند مهندسی فروش پروژههای ساختوساز، تدوین برنامه فروش مبتنی بر شرایط واقعی بازار از اهمیت حیاتی برخوردار است چرا که اگر شرایط واقعی بازار نادیده گرفته شود، نتایج به دست آمده از محاسبات غیرقابل استفاده خواهد بود که این امر، ممکن است موجب بروز آسیبهای جدی به اقتصاد پروژه شود.

کارشناسان موسسه سپینود شرق باتجربه چندین ساله در حوزه املاک و مستغلات در تدوین طرح امکانسنجی پروژههای ساختوساز، با بهرهگیری از اصول مهندسی فروش درآمدهای پروژه را برآورد کرده و نظام پرداخت مناسبی برای فروش واحدهای پروژه تدوین مینمایند تا بدین صورت درآمدهای برآورد شده پروژه منطقی بوده و واقعیت بازار دیده شود.

- درآمد حاصل از اجاره

چنانچه سرمایهگذار بخواهد از مدل اجاره داری درآمدزایی نماید، ابتدا می بایست از طریق مطالعاتی که در فصل بازار انجام شده است، قیمت اجاره واحدهای منطقه پروژه را به دست آورده و در قالب نقشه قیمت ترسیم شود. با بررسی نقشه قیمت به دست آمده، قیمت اجاره واحدهای پروژه و درآمد کل پروژه به دست میآید.

3- مطالعات مالی

در این قسمت، اطلاعات به دست آمده در فصل مطالعات فنی تجزیه و تحلیلشده و شاخصهای اقتصادی و مالی بررسی میشود.

- خالص جریان نقدینگی

خالص جریان نقدینگی عبارت است از اختلاف درآمدها و هزینههای پروژه. چنانچه مقدار جریان نقدینگی در دورهای منفی باشد، نشان میدهد که در آن دوره هزینههای پروژه از درآمدهای پروژه بیشتر است و چنانچه خالص جریان نقدینگی در دورهای مثبت باشد نشان میدهد که درآمدهای پروژه در آن دوره از هزینهها پیشی گرفته است. مجموع خالص جریان نقدینگی پروژه نشاندهنده سود یا زیان کل پروژه بدون در نظر گرفتن ارزش زمانی پول میباشد.

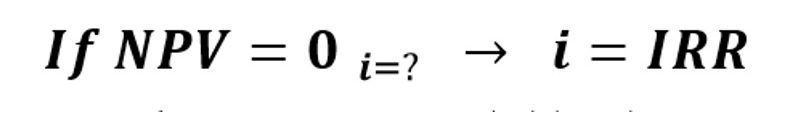

نرخ بازده داخلی (Internal Rate of Return or IRR)

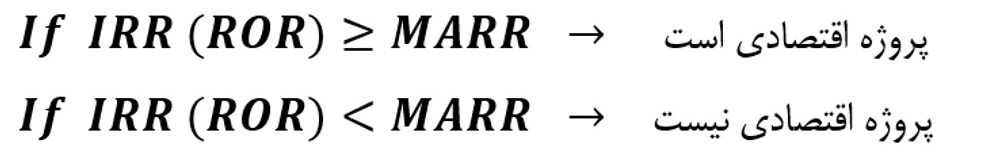

یکی از روشهای استاندارد ارزیابی طرحهای اقتصادی، تعیین نرخ بازده داخلی است. در این روش تلاش میشود تا جریان نقدینگی با نرخ بازگشت نامعلومی به نرخ کنونی تنزیل داده شوند، به گونهای که ارزش خالص فعلی آن برابر صفر گردد (NPV=0). به عبارت دیگر، درآمدهای تنزیل شده در طول دوره بازگشت سرمایه با هزینههای تنزیل شده در همین دوره برابر قرار داده میشوند و بر این اساس، نرخ بازگشت نامعلوم، تعیین میشود. اگر این نرخ بازگشت از نرخ بهره واقعی بیشتر باشد، طرح سودآور و قابلاجرا بوده و اگر نرخ بازگشت محاسبهشده کمتر از نرخ بهره واقعی باشد، طرح زیان ده و غیر قابلاجرا است.

به زبان ساده، نرخ بازده داخلی عبارت است از نرخ افزایش سرمایه صرف شده برای راه اندازی پروژه. به بیان دیگر، نرخ بازده داخلی، نرخی است که ارزش فعلی خالص پروژه برابر با صفر خواهد شد یا به عبارتی، نرخی است که ارزش عواید نقدی پروژه را باارزش فعلی سرمایه گذاری اولیه برابر می سازد.

IRR ممکن است که وجود نداشته باشد، و در صورت وجود، لزوماً منحصر به فرد نیست (یعنی یک جریان نقدی ممکن است که دارای چند IRR باشد.)

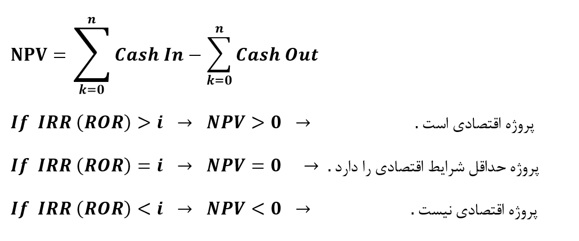

ارزش فعلی خالص (Net Present Value or NPV)

ارزش فعلی خالص در علم اقتصاد مهندسی، یکی از روشهای استاندارد ارزیابی طرحهای اقتصادی است. در این روش، جریان نقدینگی (درآمدها و هزینهها) بر پایه زمان وقوع (درآمد یا هزینه) به نرخ روز تنزیل میشود. به این ترتیب در جریان نقدینگی، ارزش زمان انجام هزینه یا به دست آمدن درآمد نیز لحاظ میگردد. ارزش فعلی خالص در محاسبات اقتصادی، اقتصاد مهندسی، بودجه کشورها و مباحث اقتصاد خرد و اقتصاد کلان، تجارت و صنعت به طور گستردهای به کار میرود.

این شاخص نمایانگر وجوه نقد ورودی تنزیل شده منهای وجوه نقد خروجی تنزیل شده می باشد. NPV یکی از پارامترهای تشخیص جذابیت پروژه است و شرط جذابیت، آن است که ارزش فعلی خالص مثبت باشد (NPV>0). به طورکلی مثبت بودن ارزش فعلی خالص (NPV)، نشان دهنده بالاتر بودن نرخ بازده سرمایه گذاری طرح مدنظر از نرخ بازده مورد انتظار است.

- دوره بازگشت سرمایه (Payback Period or PP)

مدت زمانی است که مقدار هزینه انجام شده توسط سرمایه گذار، پس از بهره برداری بازگردانده خواهد شد. این شاخص در حقیقت، بیانگر ریسک سرمایه گذاری است. هر چقدر نسبت به عرف صنعت مورد نظر، دوره بازگشت سرمایه طولانی تر باشد، ریسک سرمایه گذاری بیشتر خواهد بود. به عبارت دیگر، دوره بازگشت سرمایه مشخص می کند که طرح (پروژه)، زودبازده است یا دیر بازده.

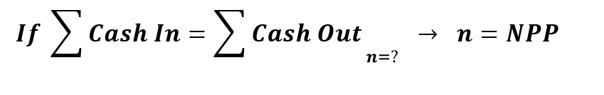

- دوره بازگشت سرمایه نرمال (Normal Payback Period or NPP)

در این روش، معیار ارزیابی طرح، کوتاهی و بلندی زمان بازگشت سرمایه است. طرحهای با دوره بازگشت سرمایه کوتاهتر جذابیت بیشتری نسبت به طرحهایی با دوره بازگشت بلندتر دارند. این روش به خصوص در هنگام مقایسه دو یا چند طرح با یکدیگر کاربرد دارد. در محاسبه دوره بازگشت سرمایه عادی (NPP)، ارزش زمانی پول در نظر گرفته نمی شود.

- دوره بازگشت سرمایه متحرک (Dynamic Payback Period or DPP)

در تعریف دوره بازگشت سرمایه (عادی) به این نکته اشاره شد که ارزش زمانی پول در محاسبه دوره بازگشت سرمایه لحاظ نمی شود. برای بالا بردن دقت محاسبه، به جای شاخص NPP، شاخص دوره بازگشت سرمایه متحرک (DPP) تعریف شده است. در واقع، DPP بیانگر دوره بازگشت سرمایه با در نظر گرفتن ارزش فعلی جریان های نقدینگی می-باشد.

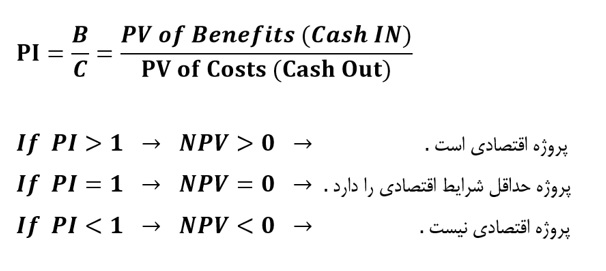

-شاخص سودآوری (Profitability Index or PI or B/C)

این شاخص، ساختاری شبیه به شاخص NPV دارد و نشان دهنده حجم و نسبت ستاده ها (درآمد) به داده های طرح (هزینه ها) می باشد. به عبارت دیگر، نسبت بهره وری نقدینگی را مشخص می کند. برای محاسبه شاخص سودآوری، ورودی ها و خروجی های طرح با تبدیل به ارزش فعلی (در نظر گرفتن ارزش زمانی پول)، بر هم تقسیم می شوند:

موسسه سپینود شرق با سابقه بیش از 14 سال مشاوره سرمایه گذاری آماده تدوین طرح توجیهی در حوزه ساختمان و مجتمع اداری مسکونی تجاری است.

تهیه شده در موسسه سپینود شرق

کلیه حقوق این وبسایت متعلق به موسسه سپینود شرق می باشد.

محمد محمودی 25 خرداد 1400 - 19:21

در محاسبات شما اثر تورم بر درآمد (افزایش درآمد) و هزینه (افزایش هزینه ها) و همچنین الزام تاثیر مالیات و محاسبه سود هم گفته نشده